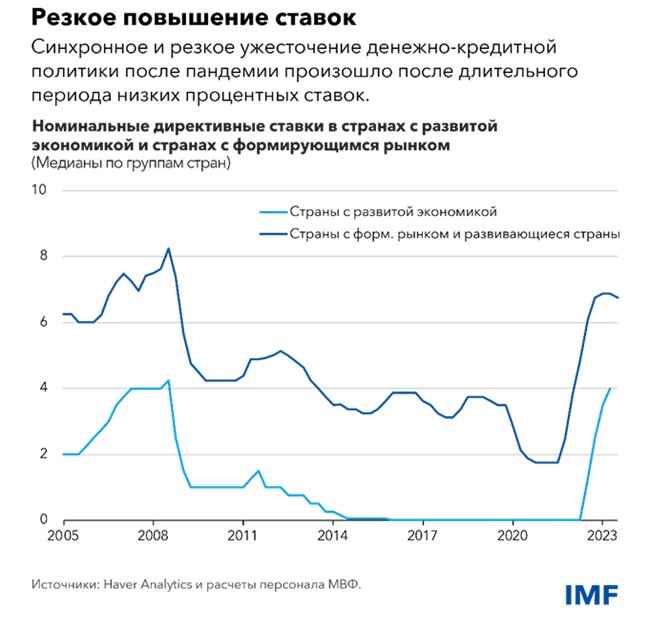

За последние два года центральные банки значительно повысили процентные ставки в целях борьбы с инфляцией после пандемии. Многие полагали, что это приведет к снижению экономической активности. Однако темпы роста мировой экономики в целом продолжают быть стабильными, а замедление наблюдается только в некоторых странах.

Почему одни испытывают финансовые трудности вследствие повышения ставок, а другие нет? Ответ отчасти кроется в различиях, связанных с особенностями рынков ипотечного кредитования и жилья. Как показано в главе [link] нашего последнего выпуска доклада «Перспективы развития мировой экономики», последствия повышения ставок денежно-кредитной политики для экономической активности отчасти зависят от характеристик жилищных и ипотечных рынков, которые существенно различаются по странам.

Рынки жилья представляют собой важный канал передачи воздействия денежно-кредитной политики. Ипотечные кредиты являются самым крупным обязательством домашних хозяйств, а недвижимость часто служит их единственной значительной формой богатства. В большинстве стран на сектор недвижимости также приходится значительная доля потребления, инвестиций, занятости и потребительских цен.

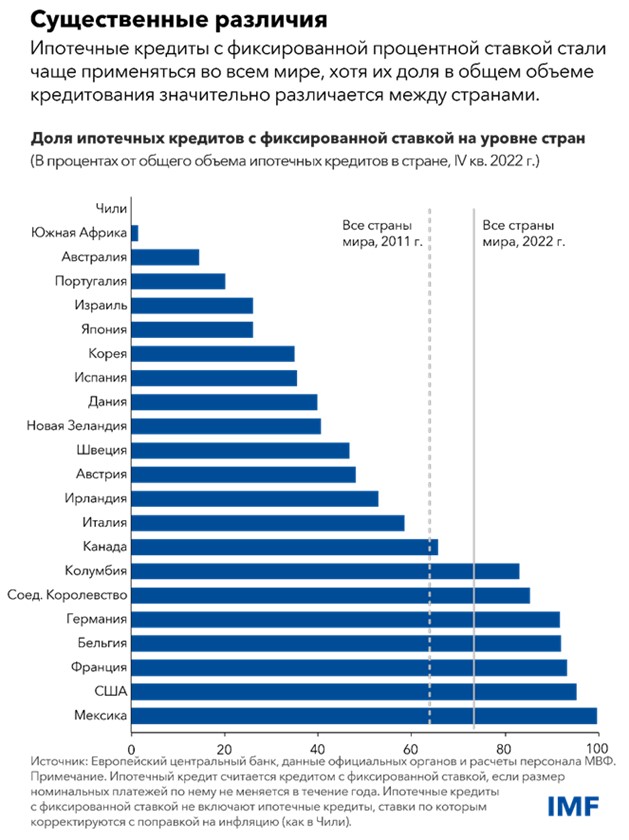

Для оценки того, какую роль ключевые характеристики рынков жилья играют в определении воздействия денежно-кредитной политики на экономическую активность, в нашем исследовании используются новые данные о рынках жилья и ипотечного кредитования, составленные для разных стран: мы пришли к выводу, что эти характеристики существенно различаются по странам. Так, доля ипотечных кредитов с фиксированной процентной ставкой в общем объеме ипотечных кредитов на уровне страны может варьироваться от почти нулевой в Южной Африке до более чем 95 процентов в Мексике или США.

Согласно нашим результатам, денежно-кредитная политика оказывает большее воздействие на активность в тех странах, где доля ипотечных кредитов с фиксированной ставкой является низкой. Это объясняется тем, что в условиях, когда ставки по ипотечным кредитам собственников жилья корректируются, их ежемесячные платежи увеличиваются в соответствии со ставками денежно-кредитной политики. В то же время при изменении директивных ставок размер ежемесячных платежей собственников, которым были предоставлены ипотечные кредиты с фиксированной ставкой, сразу не меняется.

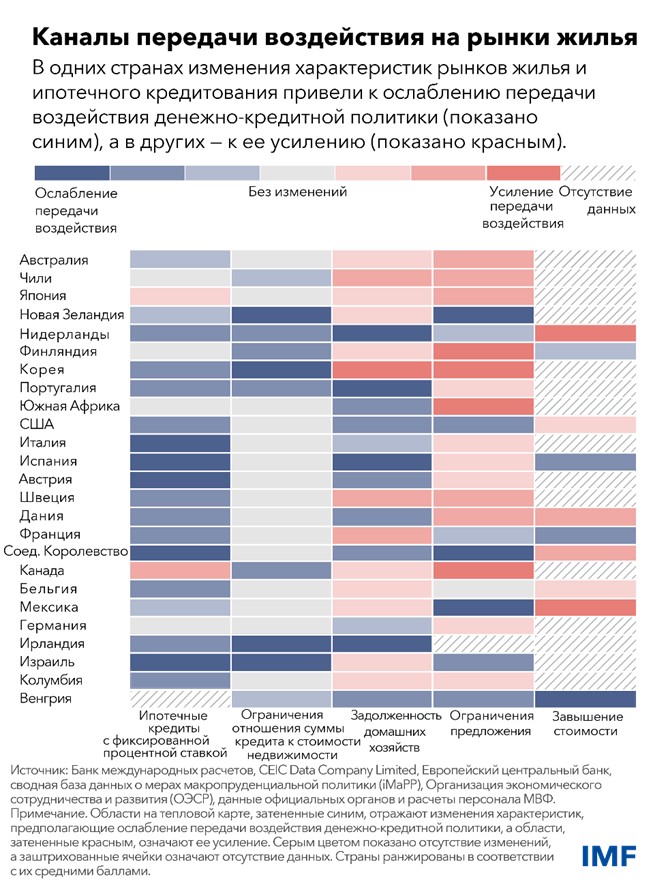

Воздействие денежно-кредитной политики также сильнее в странах, где сумма ипотечных кредитов выше относительно стоимости жилья, и в странах, где задолженность домашних хозяйств составляет высокую долю ВВП. В таких условиях изменения ставок по ипотечным кредитам распространяются на большее число домашних хозяйств, а воздействие денежно-кредитной политики сильнее, когда отношение уровня задолженности домашних хозяйств к стоимости их активов выше.

Характеристики рынка жилья также имеют значение: передача воздействия денежно-кредитной политики сильнее там, где предложение жилья более ограничено. Так, снижение ставок приводит к уменьшению стоимости заимствований для лиц, впервые покупающих жилую недвижимость, и повышает спрос. Если предложение ограничено, это влечет за собой рост цен на жилье. В результате увеличивается уровень богатства лиц, уже имеющих собственное жилье, что приводит к росту их потребления, в том числе в случае, если у них есть возможность использовать свое жилье в качестве залога для получения дополнительного заимствования.

То же самое справедливо для тех случаев, в которых цены на жилье в последнее время были завышены. Резкий рост цен часто обусловлен чрезмерно оптимистичным взглядом на будущие цены на жилье. Как правило, это сопровождается чрезмерным использованием заемных средств, что при ужесточении денежно-кредитной политики приводит к спирали падения цен на жилье и отчуждения заложенной недвижимости, которые могут вызывать более значительное сокращение доходов и потребления.

Ослабление передачи воздействия на рынки жилья

После мирового финансового кризиса и пандемии рынки ипотечного кредитования и недвижимости претерпели ряд изменений. В начале наблюдаемого в последнее время цикла повышения ставок и после длительного периода низких ставок процентные платежи по ипотеке во многих странах были рекордно низкими, средний срок погашения — длительным, а средняя доля ипотечных кредитов с фиксированной ставкой — высокой. Кроме того, пандемия привела к перемещению населения из городских центров в районы с относительно менее ограниченным предложением жилья.

В результате в ряде стран могло ослабнуть или по меньшей мере замедлиться действие каналов передачи денежно-кредитной политики на рынки жилья.

Опыт стран существенно различается. Изменения характеристик ипотечных рынков в таких странах, как Канада и Япония, свидетельствуют об усилении передачи воздействия денежно-кредитной политики через рынки жилья. В основном это обусловлено снижением доли ипотечных кредитов с фиксированной ставкой, увеличением уровней задолженности и более ограниченным предложением жилья. В то же время в таких странах, как Венгрия, Ирландия, Португалия и США, где характеристики рынков изменились противоположным образом, передача воздействия, как представляется, ослабла.

Корректировка денежно-кредитной политики

Результаты нашего анализа свидетельствуют о том, что для адаптации и корректировки денежно-кредитной политики важно глубокое понимание каналов передачи воздействия на рынки жилья в конкретных странах. В странах с эффективными каналами передачи воздействия мониторинг динамики на рынке жилья и изменений в обслуживании долга домашних хозяйств может помочь выявить ранние признаки чрезмерного ужесточения. А там, где передача воздействия денежно-кредитной политики является слабой, могут приниматься более решительные меры при первом появлении признаков «перегрева» и инфляционного давления.

А как обстоит ситуация сейчас? Большинство центральных банков добились значительного прогресса в достижении целевых показателей инфляции. На основе выполненного анализа можно было бы сделать вывод о том, что при слабой передаче воздействия денежно-кредитной политики чрезмерное ужесточение всегда сопровождается меньшими издержками. Однако в текущей ситуации чрезмерное ужесточение или сохранение ставок на повышенном уровне в течение более длительного периода могут быть связаны с более серьезными рисками.

Хотя ипотечные кредиты с фиксированной ставкой действительно получили более широкое распространение во многих странах, сроки фиксации ставок часто бывают короткими. С течением времени и по мере пересмотра этих ставок передача денежно-кредитной политики может резко стать более эффективной и тем самым сократить потребление, особенно в странах с высоким уровнем заложенности домашних хозяйств.

Чем дольше будут сохраняться высокие процентные ставки, тем больше вероятность того, что домашние хозяйства ощутят их воздействие даже там, где до сих пор они были относительно защищены.

—Этот блог основан на главе 2 апрельского выпуска доклада «Перспективы развития мировой экономики» 2024 года: «Ощутимые последствия? Отслеживание распространения влияния денежно-кредитной политики на рынке жилья». Авторами главы являются Мехди Бенатия Андалусси, Нина Биляновска, Алессия Де Стефани и Руи Мано; поддержку оказали Ариадна Чеко де лос Сантос, Эдуардо Эспуни Диас, Педро Гальярди, Джанлука Ён и Цзяци Чжао. Амир Кермани выступил внешним консультантом, а Джеспер Линде сделал рекомендации по вопросам моделирования.